Rainbow bliżej do TUI niż do Cooka

Nieco osobną kwestią jeśli chodzi o różnice jest to, że ogólne tempo wzrostu skali działalności Rainbow znacznie przewyższa to, którym mogą się pochwalić oba koncerny, zarówno pod względem wartości bezwzględnych, jak i w odniesieniu do tempa rozwoju rynku w którym każdy prowadzi działalność. Jest to jednak wielkość jak gdyby wynikowa (wtórna), czyli będąca łącznym rezultatem wielu innych czynników o charakterze bardziej pierwotnym.

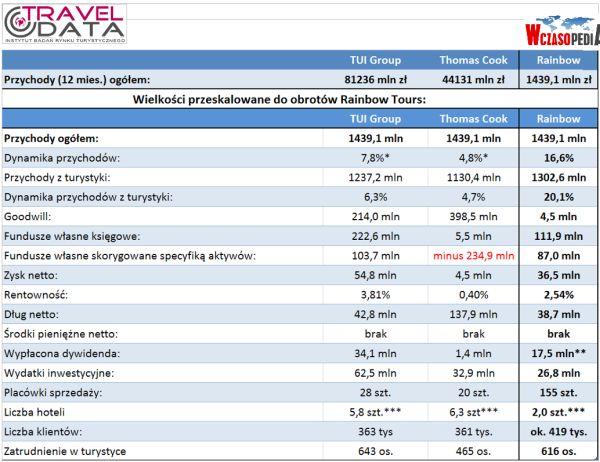

Pod względem pozostałych parametrów sytuacja wygląda nieco inaczej. Rainbow różni się pod względem wskaźników niewiele lub umiarkowanie od TUI Group, za to bardzo znacznie od Thomasa Cooka, z którym nie ma w zasadzie żadnych punktów stycznych.

Do bardziej istotnych parametrów należą fundusze własne po skorygowaniu ich o wspomniany goodwill, różnego rodzaju wartości niematerialne i prawne, bieżące zadłużenie, zysk netto, wielkość wypłacanej dywidendy i rentowność netto.

Ważną przy tym jest zdecydowana zmiana profilu działalności TUI – ponad połowa (około 55 procent) zysków koncern uzyskuje z działalności hotelarskiej i rejsów wycieczkowych. Oznacza to, że koncentruje się na najbardziej rentownych segmentach turystyki, kosztem coraz mniej perspektywicznej działalności touroperatorskiej. Przyszłość tej ostatniej staje się wraz z rozwojem nowych technologii mniej pewna, zwłaszcza wobec ekspansji tanich linii lotniczych i internetowych agentów pośredniczących w sprzedaży usług turystycznych.

W tej sytuacji bardziej stosowne byłoby porównanie Rainbow, które prowadzi działalność niemal stricte touroperatorską z rentownością tego samego segmentu działalności TUI Group. Otóż kształtuje się ona w granicach 1,9 – 1,95 procent, co jest wartością w umiarkowanym stopniu mniejszą od rentowności biura Rainbow. To samo dotyczy zysku netto i dywidendy.

Drugi z porównywanych w tabeli koncernów, czyli Thomas Cook, dość mocno odstaje in minus pod względem wielu wskaźników zarówno od Rainbow, jak i od swojego głównego rywala. Dotyczy to bardzo małych funduszy własnych (na koniec marca były one nawet mniejsze niż fundusze polskiego lidera turystyki, czyli Itaki), małego zysku netto i rentowności, bardzo małej i wypłacanej dopiero od dwóch lat dywidendy, a także relatywnie dużego zadłużenia. Z powodu niedostatku gotówki koncern ten ma na razie znacznie mniejsze możliwości inwestowania niż TUI i w rezultacie jego rentowność pozostaje znacząco gorsza od rentowności rywala.

Rainbow z perspektywami

Rozwój Rainbow jest kompilacją rozwoju polskiej turystyki wyjazdowej i pozycji biura na tle branży jako całości. Perspektywy ogólnego rozwoju są wyśmienite, m.in. z powodów już przytoczonych. Nie przynosi to jednak samych korzyści, powoduje bowiem, że polskim rynkiem mocniej zaczynają się interesować zagraniczne firmy. Fascynacja perspektywami rozwoju turystyki w Polsce doprowadzi więc – co naturalne – do znacznego zaostrzenia się konkurencji, co umiarkowanie zaszkodzi najlepszym, ale może być bardzo bolesne dla pozostałej reszty.

Takim pierwszym symptomem procesu energiczniejszego niż dotąd pozycjonowania się w szybko zyskującej na atrakcyjności polskim rynku jest obecna ofensywa TUI Poland. Daje się to pozostałym touroperatorom we znaki. Ale groźniejsza jest dla nich wszystkich konkurencja tanich linii lotniczych. W ich ekspansji na atrakcyjnym polskim rynku pomagają zaskakująco szybki wzrost turystyki na zachodzie Europy, zwłaszcza w Niemczech, oraz bankructwa kilku linii lotniczych, w tym zwłaszcza Air Berlina czarterowego Monarcha.

Wydarzenia te spowodowały powstanie znacznej przestrzeni do zagospodarowania na wielu kierunkach turystycznych, a do walki o nią stanęło kilka linii z Ryanairem i easyJetem na czele. Rynek niemiecki, ale też francuski i włoski są tak atrakcyjne i priorytetowe, że siłą rzeczy ekspansja w Polsce musiała zahamowaniu. Ryanair wycofał się nawet z niektórych planowanych lub już funkcjonujących połączeń. O ile polski rynek z jakichś przyczyn nie straci nagle na atrakcyjności, tanie linie powinny mocniej pojawić się tu za trzy, cztery lata. A pewne sygnały pozwalają przypuszczać, że sposobami podejścia biznesowego i niekonwencjonalnymi rozwiązaniami mogą one zaskoczyć naszych organizatorów. Można z dużym prawdopodobieństwem założyć, że perspektywy rozwoju polskiej turystyki wyjazdowej są wprawdzie świetlane, ale nie dla wszystkich podmiotów w niej działających i, że nie wszystkie będą mogły sprostać bardzo już podwyższonemu natężeniu konkurencji.

Biuro Rainbow ze względu na profil działalności, podejmowane przedsięwzięcia i doświadczenie biznesowe kierownictwa jest predestynowane do sprostania nadchodzącym zmianom i wyzwaniom rynkowym, ale i tak nie będzie to zadanie łatwe, a ostateczny wynik może być jednak obarczony pewnym ryzykiem.

TUI Group zyskuje przychylność inwestorów

W tej części zestawienia pokazano to, co dla części odbiorców może być szczególnie interesujące, czyli jak przy sprowadzeniu do tej samej skali przedstawia się wartość poszczególnych touroperatorów i w związku z tym, czy są oni wyceniani przez rynek tanio, czy drogo.

Dla celów ustalenia kapitalizacji i porównań zastosowano średnie kursy akcji spółek i średnie kursy walut z ostatnich dwóch tygodni (12-25 czerwca 2018 roku), tj. 4,304 złotych za euro dla TUI Group i 4,895 złotych za funta dla Thomasa Cooka.

W tabeli w porównaniu z poprzednim stanem z 6 lutego można zauważyć znaczną stratę w wycenie Rainbow w relacji do TUI Group i utratę całej poprzedniej przewagi nad Thomasem Cookiem, któremu z kolei wycena TUI Group „uciekła” do przodu. Znaczną stratę dystansu obu pozostałych organizatorów w stosunku do TUI Group w ostatnim półroczu tłumaczyć można docenieniem przez inwestorów zmiany strategii tego koncernu w kierunku bardziej dochodowych segmentów działalności (hotele, rejsy).

Rainbow cierpi przez wojnę cenową

Z kolei osunięcie się wyceny biura Rainbow na poziom dużo mniej efektywnego i na ogół nisko wycenianego Thomasa Cooka wiązać należy prawdopodobnie z sytuacją polskiej branży zorganizowanej turystyki wyjazdowej jako całości. W odróżnieniu od branży turystycznej u naszych zachodnich sąsiadów i większości innych krajów europejskich, które przeżywają okres dawno nie widzianej prosperity powiązanej w dużym stopniu ze szczytem ogólnogospodarczej koniunktury, branża polska weszła w okres intensywnej wojny cenowej, która powoduje rosnące obawy o wyniki i kondycję działających w niej spółek touroperatorskich.

Wydaje się, że dotyczą one również Rainbow, chociaż należy pamiętać, że wśród dużych i średnich organizatorów miało ono w ubiegłym sezonie najwyższy zysk netto i drugą w branży rentowność netto (za biurem Grecos Holiday).

Mniej korzystna obecnie sytuacja jest całkowicie zgodna z tym co pisałem w lutym, że „wiele z czynników napędzających dotychczasowy (z punktu widzenia lutego 2018 roku) fantastyczny wzrost cen akcji uległo już wyczerpaniu. W jakimś stopniu z taką tezą niełatwo jest w obecnej sytuacji polemizować, gdyż dyskonto w wycenie w zasadzie zanikło, a również trudno jest o rozwój w tempie istotnie szybszym od rozwoju rynku zajmując na nim pozycję wicelidera”.

Nadal obowiązuje jednak teza sprzed prawie pięciu miesięcy, że pojawiły się za to inne czynniki korzystne dla wzrostu wartości touroperatora. Mogą nimi być zmiany w strukturze źródeł wartości dodanej, takie jak uzyskanie lepszych wyników sprzedaży w salonach własnej sieci i inwestycje hotelarskie.

Andrzej Betlej

Autor jest ekspertem turystycznym, współzałożycielem i prezesem Instytutu Badań Rynku Turystycznego Traveldata. W latach 90. pracował w banku Millennium jako członek zarządu i wiceprezes. Kolejne 10 lat związany był z firmami lotniczymi i turystycznymi.

Autor zastrzega, że tekst przygotował w celach wyłącznie informacyjnych i nie stanowi on analizy inwestycyjnej, ani analizy finansowej, ani rekomendacji w rozumieniu przepisów rozporządzenia ministra finansów z 19 października 2005 r. (Dz. U. 2005, Nr 206 poz. 1715) oraz Ustawy z 29 lipca 2005 r. (Dz. U. 2005, Nr 183 poz.1538 z późn. Zmianami).

Autor działał z należytą starannością i rzetelnością, nie ponosi jednak odpowiedzialności za działania lub zaniechania odbiorcy podjęte na podstawie niniejszego tekstu oraz za szkody poniesione w wyniku tych decyzji inwestycyjnych.