Wobec chłodniejszej, niż spodziewana o tej porze roku, pogody turyści wynoszą się znad Bałtyku. Chętniej za to korzystają z usług biur podróży i tanich linii lotniczych, żeby wyjechać tam, gdzie słoneczna pogoda jest niemal zapewniona. Tym wnioskiem prezes Instytutu Badań Rynku Turystycznego Traveldata Andrzej Betlej rozpoczyna cotygodniowe podsumowanie wydarzeń w turystyce wyjazdowej.

Dodaje jednak zaraz, że światowe serwisy pogodowe przewidują na drugą połowę lipca i pierwszą połowę sierpnia zdecydowane ocieplenie w Polsce, „co może pomóc Bałtykowi, a nieco ostudzić popyt i ceny wypoczynku zagranicznego”.

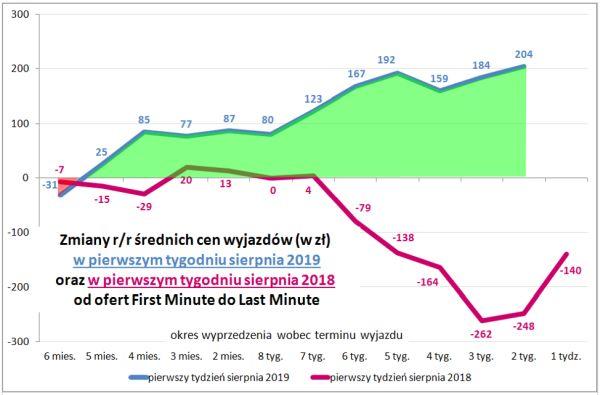

Betlej, którego Instytut analizuje ceny w biurach podróży, ocenia, że zarówno ceny jak i marże touroperatorów są wyraźnie lepsze niż przed rokiem, zwłaszcza dotyczy to ofert last minute na pierwszy pełen tydzień sierpnia (5-12 sierpnia). Przy czym sytuacja taka występowała już w czerwcu i w lipcu. Dla zilustrowania skali wzrostu cen wycieczek z wylotami w tym właśnie okresie autor przedstawia wykres.

Jak pisze, pewnym niekorzystnym czynnikiem jest zmniejszenie się rocznej skali wzrostu cen. Przy tym samym wyprzedzeniu wobec terminu wyjazdu (2 tygodnie), roczny wzrost cen w sierpniu jest znacznie mniejszy od lipcowego (204 wobec 401 złotych). Nie jest to sytuacja korzystna z punktu widzenia rentowności biznesu touroperatorskiego – ocenia. Zwłaszcza, że nie jest ona już kompensowana niższą obecnie ceną paliwa lotniczego i korzystniejszym kursem walut.